Mỗi ngày bạn dành ra từ 8 đến 12 tiếng để làm việc chăm chỉ thế nhưng vẫn không đủ tiền để trang trải cho những nhu cầu thiết yếu hàng ngày? Trong khi đó, một số bạn bè của bạn cũng có cùng mức thu nhập nhưng cuộc sống của họ khá thoải mái. Vấn đề ở đây mà bạn gặp phải chính là chưa biết cách quản lý tài chính của mình một cách hiệu quả.

Đã đến lúc bạn cần ngồi lại để tìm kiếm giải pháp cho mình?

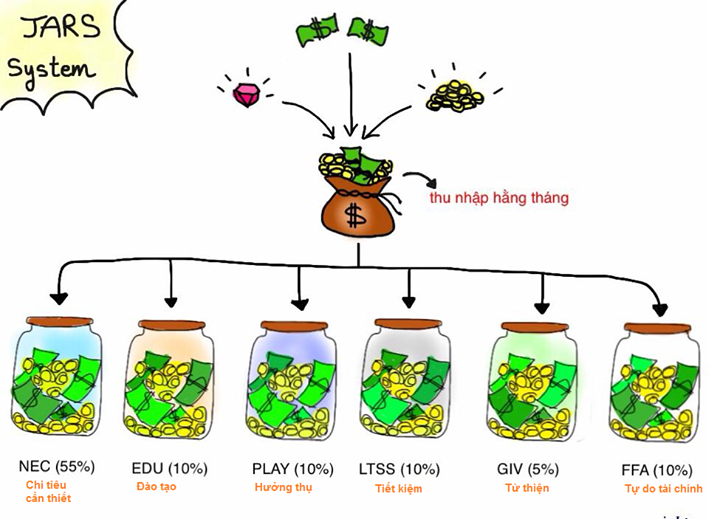

Phương pháp Quản lý Tài chính cá nhân JARS được phát minh bởi T. Harv Eker (tác giả quyển Secret of Millionaire Mind). Với phương pháp này, tiền của bạn sẽ được chia đều cho 6 cái hũ – tượng trưng cho 6 tài khoản cá nhân. Mỗi chiếc hũ sẽ chiếm số % tương ứng, tùy thuộc vào mức độ cần thiết.

Phương pháp JARS không chỉ tập trung vào sự phát triển về tài sản mà còn chú trọng đến việc phát triển bản thân, tạo ra thói quen quản lý tài chính cho mỗi cá nhân.

Phương pháp 6 chiếc hũ

Trên ứng dụng MISA MoneyKeeper, phương pháp này đã được áp dụng hiệu quả, đem lại lợi ích nhất định cho người sử dụng. Với mỗi khoản chi tiêu của người dùng sẽ được liệt kê theo từng hạng mục tương ứng giống như nội dung trong 6 chiếc hũ đề cập đến:

1. NEC (Neccessities) – Tài khoản chi tiêu cần thiết – 55%

Đây là tài khoản tiêu dùng cho những chi phí cần thiết của bạn. Tác dụng của tài khoản này là để cho bạn biết được giới hạn chi tiêu của mình là bao nhiêu, từ đó bạn sẽ thay đổi lối sống cho phù hợp với điều kiện của mình.

Hạng mục chi được xếp vào nhóm NEC là: Ăn uống, Đi lại, Dịch vụ sinh hoạt

2. (Long Term Saving for Spending) – Tài khoản tiết kiệm tiêu dùng cho tương lai –10%

Tài khoản này giúp bạn thực hiện một mục tiêu tài chính lớn trong tương lai ví dụ như mua nhà, mua xe, dành dụm tiền cho đám cưới. Tính năng ghi chép các khoản tích lũy trên ứng dụng Money Keeper sẽ dễ dàng giúp bạn thấy rõ được mục đích mà mình đang nhắm tới là gì và sẽ tiết kiệm dần dần để thực hiện được mục tiêu đó.

3. EDU (Education) – Tài khoản giáo dục – 10%

Đây là tài khoản đầu tư vào việc nâng cao giá trị bản thân cho bạn qua các khóa học hoặc các khóa đào tạo cơ bản. Tác dụng của tài khoản này là nhắc nhở bạn phải liên tục đầu tư vào chính bản thân mình vì đây là khoản đầu tư sinh lời nhất của bạn sau này. Hạng mục chi cho nhu cầu phát triển bản thân

trên Money Keeper được liệt kê vào nhóm tài khoản này.

4. FFA (Financial Freedom) – Tài khoản tự do tài chính – 10%

Hiểu một cách đơn giản thì đây là tài khoản dùng để đầu tư sinh lợi nhuận. Bạn có thể sử dụng tài khoản này để chơi chứng khoán, hùn vốn làm ăn cùng bạn bè. Tác dụng của tài khoản này là để cho bạn luôn có sẵn một số tiền, sử dụng cho những mục đích đầu tư trong tương lai. Bạn có thể quản lý số tiền này bằng cách đem gửi tiết kiệm và ghi chép lại các khoản tiết kiệm bằng ứng dụng MISA MoneyKeeper.

5. PLAY – Tài khoản hưởng thụ – 10%

Sau nhiều giờ làm việc căng thẳng, bạn cần xả stress bằng các hoạt động như: Ăn uống, tụ tập bạn bè, hoặc đơn giản chỉ là mua sắm cho mình những đồ dùng cần thiết để thoải mãn nhu cầu của bản thân. Tác dụng của tài khoản này là để bạn được hưởng thụ số tiền đã kiếm ra và tạo thêm động lực để kiếm được nhiều hơn nữa. Các hạng mục chi thuộc nhóm tài khoản PLAY đã được tích hợp sẵn trong ứng dụng bao gồm: Du lịch, Mỹ phẩm, Làm đẹp, Ca nhạc…

6. GIVE – Tài khoản từ thiện 5%

Đây là tài khoản để bạn giúp đỡ hoặc gửi lời cảm ơn, chia sẻ đến người khác, có thể là đi quyên góp, từ thiện giúp đỡ người gặp khó khăn, ủng hộ nhân dân vùng lũ lụt.. Hạng mục chi thuộc nhóm tài khoản GIVE gồm: Hiếu hỉ, Thăm hỏi, Ma chay…

Dựa vào thu nhập của bạn, Money Keeper sẽ giúp bạn đánh giá tình hình chi tiêu của bạn theo chức năng của 6 nhóm chi. Hãy tham khảo phương pháp trên để điều chỉnh lại hành vi chi tiêu của mình nhé!